我们知道,2021年是高度不确定与确定并存的一年。

宏观形势复杂多变,地缘政治特别是中美之间的博弈、疫情的反复,使得国内外监管的不断调整,都给大宗产业带来高度不确定性。

但同时我们也可以看到今年随着大宗商品价格波动频繁,外部环境复杂,市场波动持续加大,企业避险需求提升,企业经营管理面临诸多挑战,风险管理意识也逐渐增强是确定性的。

套期保值、价格发现是期货市场两大基本功能。在此背景下,越来越多的大宗商品企业选择运用衍生工具规避风险,以期达到平抑商品价格波动、平滑企业利润,以及改善企业财务表现、业绩预期和估值水平等目的。

回首2021年,我国期货市场在服务保供稳价大局、防范化解风险隐患方面取得积极成效。

据期货业协会不完全统计,目前我国期货市场资金总量突破1.2万亿元,比2020年末增长44.5%。

1月至11月,发布套期保值公告的A股上市公司数量已过1000家,远已远超2020年全年489家。

1月至11月场内期货期权累计成交量、成交额分别达到69.19亿手和536.46万亿元,同比分别增长28.61%和40.27%。其中,期货公司、风险管理公司与大宗商品产业客户开展基差贸易,累计贸易额达4700多亿元,同比增长40%;通过仓单业务为企业累计提供资金支持近140亿元。

但事实上在大宗商品企业进行风险管理时,有相当数量的企业风险管理意识和风控能力不足,一开始确实以套期保值为名进入到期货市场,但之后做着就当成一个投资工具,偏离了初心,持仓品种与主业毫不相关,导致不妥的后果就是将套保做成了投机。

然而套保的行为并不存在盈利或者亏损,它只有套保效果好和不好之分。

再比如,我们常说的期现一本账。

过去企业参与套期保值时一般采取订单式一对一对应模式,在运用套保会计处理时很容易测算与衡量期货端和现货端的盈亏。

在查看近些年部分上市公司套保的实际案例会发现,部分企业会从长周期进行一些战略性的套保计划,在期货盘面建立虚拟库存或者在期货端进行预销售,但在现货端无法马上进行一对一的挂勾,上市公司又必须在出现损益超过监管层标准时进行信息的披露,往往只好把期货端的盈亏计入到公允价值波动和投资损益中,期现业务分离也是大家经常看到套保亏损这类新闻的原因之一。

还有,因为企业内部数据化不足,或是内部各种系统相互孤立,信息来源分散且无暇甄别,造成企业内部管理效率低下;再加上大宗商品行业的特殊,外部价格具有突发性与不可预见性,在面对市场价格发生巨大波动时,行业参与者缺乏整合行业数据的信息渠道来实时掌握行情,从而对业务敞口和衍生品头寸无法进行有效的监控和管理。

在两者相互叠加的情况下,企业受制于有限的价格把控能力,造成巨大损失。

针对以上情况,大宗行业内早已有了较为相对清晰的解决方案。

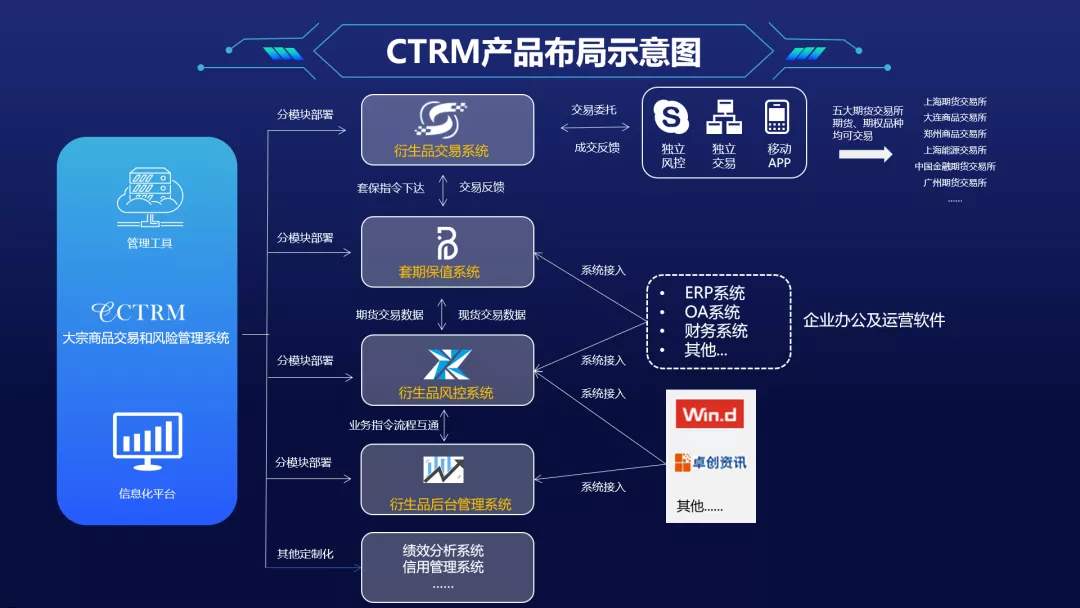

面向企业的软件服务(SaaS)发展出了针对企业各个管理环节和底层工具的不同产品——CTRM系统,专业为大宗商品企业提供全面交易与风险管理服务的整体解决方案。

头部或者大型的实体企业,自身有庞大的资源,能够建立衍生品研究和投资团队,可在标准化模块的基础上,根据企业实际需求开发定制;

但更多的中小企业,自身资源和经验有限,独立培养衍生品投资团队有一定的难度,可选择标准化模块灵活组合产品。

武汉智慧云极数据科技股份有限公司 版权所有@Copyright 2019 备案号:鄂ICP备18024219号