(图片来源于网络)

要做好风险管理,首要之事便是认清风险。对于大宗商品企业而言,衍生品的关键作用在于“对冲风险”,即无论未来价格怎样变化,企业都能提前稳定成本或收益,无需再因价格的剧烈波动而担惊受怕。

大宗商品企业的风险暴露主要集中在三个关键环节。采购环节的成本风险十分突出。对于每月需采购大量原材料的制造企业来说,原材料成本在总成本中占据极高比例。一旦原材料价格上涨,采购成本便会随之上升。这种因原材料价格上涨引发的成本失控问题,是生产型企业普遍面临的困境。

销售环节的定价风险也不容小觑。贸易企业在计划出货时,若遭遇价格暴跌,便会陷入两难境地:要么低价销售导致亏损,要么囤货占用大量资金。所以,价格的剧烈波动常常使贸易企业陷入艰难处境。

库存环节的贬值风险同样严峻。企业的库存价值会随着市场价格的波动而变化。当价格下跌时,库存缩水会直接侵蚀企业利润;当价格上涨时,企业又担心错过收益。这种“涨也忧、跌也忧”的困境在大宗商品企业中普遍存在。

因此,衍生品并非单一的工具,而是针对不同场景设计的“风险管理工具箱”。

当企业担忧原材料价格上涨时,买入套期保值是最基础的选择。例如,2024年初,某铜加工企业预判铜价将上涨,于是在期货市场以低于7万元/吨的价格买入了600吨6月到期的铜期货合约。到5月铜价涨至8万元/吨时平仓,期货端盈利600万元,成功将上半年实际采购成本降低至3900万元。这一操作相当于为采购端的原材料价格加上了“安全锁”。

对于资金实力较弱的中小企业,期权工具或许更为合适。例如,某不锈钢加工公司计划1个月后采购原料,选择了“累购—浮动敲出型期权”:当期货价格在14050 - 14480元/吨区间时,按14050元/吨采购;低于该区间则双倍采购;高于则暂停。30天后,该公司以低于市场均价的价格完成了采购,累计节省成本9550元。

面对产品价格下跌风险,卖出套期保值能有效提供保障。2024年3月,某碳酸锂贸易企业计划4月出货,担心价格下跌,于是在期货市场以12万元/吨的价格建立了空头头寸。到4月现货价格从12.25万元/吨跌至11.35万元/吨时,现货端亏损1800万元,但期货端盈利2000万元,最终净赚200万元。这一操作在销售端锁定了售价,为利润筑起了“防护墙”。

这种“现货亏、期货赚”的对冲效应,让企业能够在价格波动中锁定销售利润,避免被动承受市场风险。

库存管理需要平衡“防贬值”和“享增值”的需求,期权组合是理想之选。既用卖出期权的权利金覆盖了买入成本,又实现了库存的有效防护,还能享受价格上涨的收益,完美契合了企业的需求。

要牢记,大宗商品企业使用衍生品的核心目的在于“稳”,而非依靠它来获取利润。需明确,投机是主动追求价格波动带来的收益,而企业运用衍生品则是为了对冲现货风险,通过“期现反向操作”来锁定经营利润。其本质在于风险转移,而非风险投机。

衍生品虽然原理并不复杂,但在实际操作中,涉及市场分析、合约选择、风险控制等诸多细节。这些并非企业老板或普通员工能够轻易驾驭的。对于规模较大的企业,可以组建专门的团队来负责;而对于规模较小的企业,则无需自建复杂团队,可以联合专业机构,根据企业的业务情况制定合适的方案,并进行风险操作和监控。

衍生品的核心价值在于“稳定经营”,而非“额外盈利”。即使期货端出现亏损,只要现货端能够获得更稳定的经营环境,就达到了风险管理的目的。

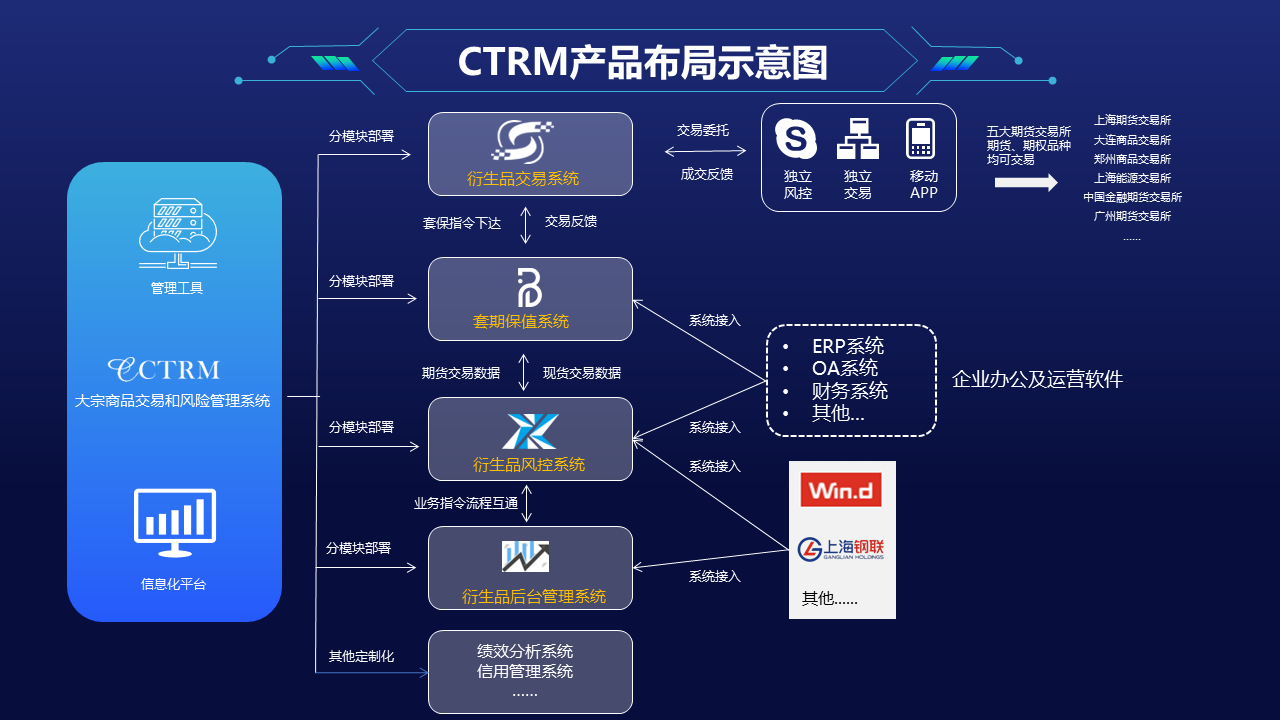

在此,作为专业的大宗商品企业运营及风险管理数字化服务商,智慧云极深入大宗商品行业数字化解决方案的研究与实践,积累了丰富的数字化转型经验,推出专属于大宗商品行业的涵盖大宗商品企业期、现、财等核心业务一体化的解决方案——智慧云极CTRM风险管理系统。

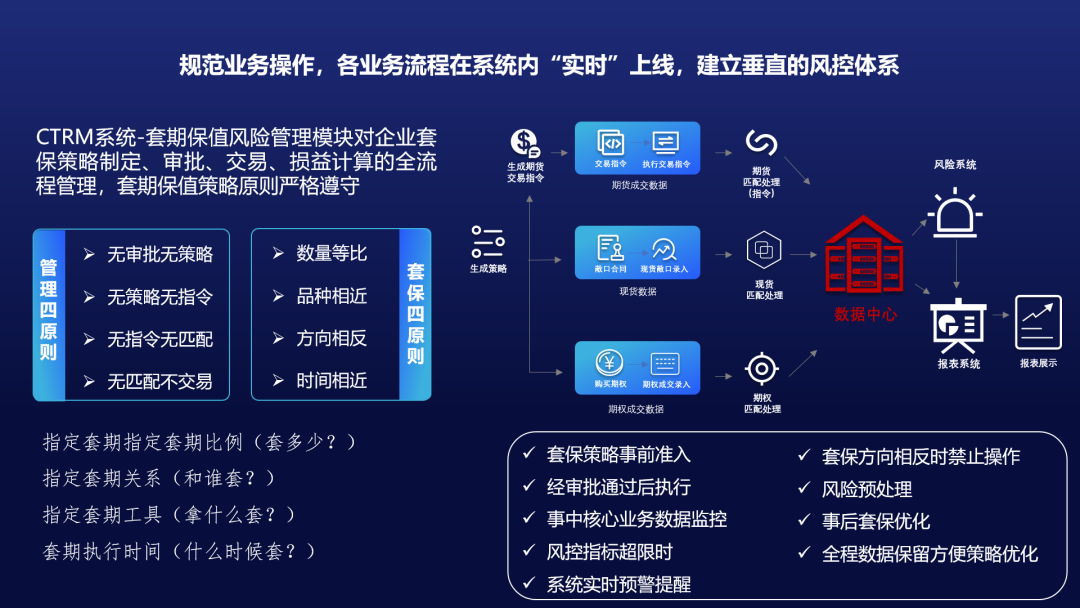

为了更精确地量化和管理风险,系统引入《套期会计准则》财务核算,通过数字化变革,利用数字化工具将数据清洗、分析、融合后,构建企业专有数据库,内设多层级账户管理体系,建成企业内部自适应的事前,事中,事后风险管理模型,设计关键风险指标,进行动态风险监控、风险评估、决策与控制,通过设置严格的风险防控指标或字段,实现对业务执行过程实进获取、汇总和统计、对关键指标重点监控的自动在线监测,使风险管理从上至下高效落地。

此外,智慧云极CTRM风险管理系统联合金蝶云·苍穹云平台搭建以全方位应用场景框架技术储备,搭建以云原生、分布式为核心技术能力的一系列丰富的行业可组装功能模块,形成覆盖供应链、财务、预警、监控、风控、协同办公等业务场景解决方案,各个功能模块就像一个个“积木块”,可自由组合,灵活配置。

如果您对智慧云极CTRM期现云系统感兴趣或想了解更多信息,请随时联系我们,我们期待与您共同探讨大宗商品企业风险管理的未来!

武汉智慧云极数据科技股份有限公司 版权所有@Copyright 2019 备案号:鄂ICP备18024219号