在大宗商品行业,“套期保值”与“投机”似乎是一对天生的“冤家”。

教科书里早已划定清晰界限:套期保值是抵御价格波动、锁定利润的“合规法宝”,是企业经营的“安全垫”;投机则是“盲目冲动”“风险失控”的代名词,是必须严防死守的“经营禁区”。

但现实往往给理论上了生动一课——当原材料价格暴涨暴跌、汇率利率剧烈震荡成为常态,那些死守“纯粹套期保值”理念的企业,未必能实现稳健经营;反而有些被诟病“涉嫌投机”的企业,却能在不确定性中捕捉机遇,实现规模扩张。

这不禁让人深思:我们对套期保值与投机的认知,是不是陷入了“非此即彼”的误区?二者的边界真的如此泾渭分明吗?对于大宗商品企业而言,该如何跳出认知局限,重构更适配现实的套保决策逻辑?

(图片来源于网络)

传统理论对套期保值的核心假设是“风险厌恶”,认为企业通过对冲工具抵消资产或负债的潜在风险,追求“风险中性”即可。但商业实践中,企业的套保决策从来不是孤立的风险对冲行为,而是与战略规划、市场预判、资源配置深度绑定。

经济学家曾指出,企业家的核心职责是“创造性破坏”,本质上就是对未来不确定性的预估和博弈。从这个角度来说,“企业家本质上就是投机者”并非离经叛道,而是对商业本质的深刻洞察。

就像某钢厂预判未来铁矿石价格将持续下跌,于是减少套保头寸甚至适度做空期货——按传统逻辑,这可能被指责偏离“对冲现货风险”的初衷,属于投机;但从企业经营视角看,这是基于市场预判的动态风险管理,既避免了过度对冲导致的利润缩水,又通过趋势把握获得额外收益,本质是对企业整体价值的优化。

(图片来源于网络)

可见,套期保值与投机的核心区别,并非“是否承担风险”,而是“风险承担是否与企业核心经营逻辑相匹配”。脱离主营业务、单纯追逐价差的是“纯粹投机”;嵌入企业战略、通过主动管理不确定性实现风险与收益平衡的,就是“理性套保”。

想要精准把握二者的尺度,需要确保套保始终围绕企业现货经营,对冲的是主营业务中客观存在的价格、汇率、利率风险,目的是稳定经营预期;投机则脱离现货根基,以单纯赚取价差为核心目标,与主营业务无直接关联。

同时,套保的风险承担范围的是基于企业自身风险承受能力、经过周密测算的,且有完善的风控体系兜底;投机则往往追求高收益而忽视风险匹配,风险敞口较大,易陷入失控状态。

此外,套保决策基于行业周期、市场趋势的专业预判,与企业供应链布局、现金流管理、生产计划形成闭环;投机决策则多依赖短期市场波动,缺乏长期战略支撑,逻辑碎片化。

在不确定性成为商业常态的当下,将套期保值与投机简单对立的认知,早已无法满足企业发展需求。重构套保决策逻辑,关键要回归企业家的核心能力——对未来的预判能力和资源整合能力。

首先要打破“套期保值=规避所有风险”的错误认知,明确套保的核心是“稳定经营预期,而非消灭风险”。企业家应基于对行业周期、市场趋势的精准预判,灵活调整套保策略——在可承受的风险范围内,主动捕捉提升企业价值的机会,而非机械对冲所有风险导致利润空间被压缩。

其次,要构建“战略导向型”套期保值体系,将对冲工具与企业主营业务、供应链布局、现金流管理有机结合起来。

例如,出口企业不仅可以通过外汇远期对冲汇率风险,还能结合对汇率走势的预判,优化结算货币的选择、调整订单定价策略,实现“对冲 + 增值”的双重效果;农业企业可以通过期货工具锁定农产品价格,同时结合种植计划、库存管理,平衡生产风险和市场收益。

最后,市场环境瞬息万变,僵化的套保方案往往会引发新的风险。企业需建立实时跟踪机制,及时捕捉市场变化信号,动态调整套保头寸和策略;同时搭建清晰的风险问责机制,明确决策权限和边界,确保风险承担始终处于可控范围。

对于大宗商品企业而言,在不确定性成为商业常态的当下,将套期保值和投机简单对立的认知,早已无法满足企业发展的现实需要。

企业决策层作为市场不确定性的主动管理者,其套期保值决策本质上是对未来的理性投机。跳出传统理论的局限,重新审视套期保值,我们会发现:真正的稳健经营,不是拒绝所有风险,而是敢于在可控范围内承担有价值的风险;真正有效的套期保值,不是机械地对冲,而是通过对不确定性的精准把握,实现风险向收益的转化。

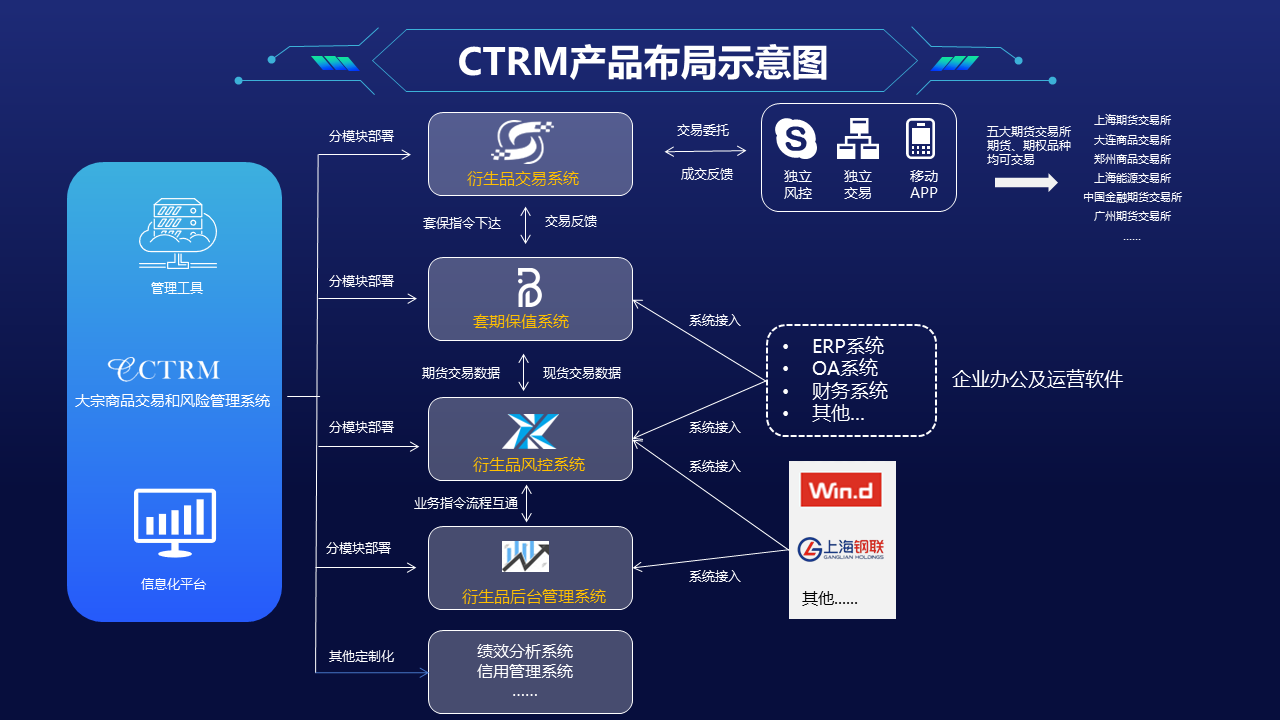

在此,作为专业的大宗商品企业运营及风险管理数字化服务商,智慧云极推出专属于大宗商品行业的涵盖大宗商品企业期、现、财等核心业务一体化的解决方案——智慧云极CTRM风险管理系统。

如果您对智慧云极CTRM期现云系统感兴趣或想了解更多信息,请随时联系我们,我们期待与您共同探讨大宗商品企业风险管理的未来!

武汉智慧云极数据科技股份有限公司 版权所有@Copyright 2019 备案号:鄂ICP备18024219号